中烟香港2019上半年实现营收39.3亿港元,同比降3%,利润1.3亿港元,同比降30%,最新动态市盈率高达64倍,详情请看下面的数据分析。周一的港股走势犹如一盆冰水,给看盘的股民迎头浇了下去。由于外围复杂环境引发的悲观情绪,恒指在8月26日早盘就低开了3%,尾市跌幅有所缩窄,但仍跌2%左右。而2019年至今,港股一季度的涨幅已经消失殆尽,正式进入跌势。

但即使形势如此,在庞大的市场中仍有牛股书写着神话。比如港股的消费板块今年走的还是相当强的,“火锅兄弟”的海底捞和颐海国际不断的创股价新高。运动品牌李宁从年初至今涨超163%,浑水做空都拦不住安踏体育今年又上涨63%。

在芸芸众股之中,今年能带上香港牛股之王的要数中烟香港了。中烟香港身披“上瘾第一股、独家经营”等外衣,其4.88港元的发行价,在半个月的时间就摸上了28.5港元的高位。但是随着股价的抬升,投资者也不禁陷入迷思,究竟这只“抽烟股”超60倍的市盈率能维持下去吗?我们先来看看其2019年半年的财报

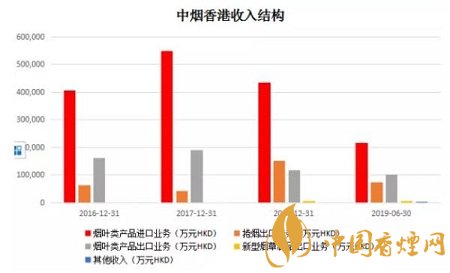

中烟香港在2019年8月26日晚间公布了2019年上半年财务报表,这也是其上市以来第一份成绩单。在2019年上半年,中烟香港实现营收39.3亿港元(单位下同),相较于去年同期的40.5亿港元,同比下滑约3%。中烟香港上半年归属股东净利润为1.3亿港元,相较去年同期的1.86亿港元,下滑超30%。上半年的每股盈利为0.25港元,去年同期为0.37港元。

总体来看本次中烟香港的营收和利润数据都是下滑的。

首先是向东南亚地区的烟叶出口业务,2019年上半年中烟实现营收10.22亿港元,同比增长147%,毛利润2566万港元,同比增112.4%。这部分收入和毛利大幅增长源于重点客户对中国产的烟叶类产品需求旺盛,以及国产烟叶的供应充足。

烟叶进口业务上半年收入为21.74亿港元,同比下降37.6%;毛利为1.22亿港元,同比下滑29.9%。这主要是由于中美贸易摩擦的加剧,中烟在上半年没有向美国采购烟叶。去年同期向美国采购烟叶贡献的营收和毛利分别为12.72亿港元和5788万港元。公司对未来的展望是有可能去其他国家进口优质烟叶,以减轻贸易摩擦的影响。

卷烟业务收入上半年有7.33亿港元,同比增长390%,实现毛利3818万港元,同比下滑35.1%。收入增长是由于重组增加了新的经销品牌。毛利下降则是源于人民币贬值、卷烟包装法令颁布的影响,毛利率较高的新加坡、泰国市场销量下降;第二是部分卷烟供货渠道和方式改变,导致毛利减少。中烟香港将在下半年推出15个卷烟新品到内地、香港、澳门免税市场销售,同时会进一步将销售覆盖面在内地拓展到100个左右。

最后是新型烟草制品上半年中烟香港出口了700万只,实现了188万港元收入,以及2.13万元毛利。其他收入主要来自于利息收入593万港元。

从各项业务营收来看,中烟香港主要是受到贸易摩擦影响较为明显,管理层对于未来的发展还是表示很乐观。

中烟香港在一贯维持高的市盈率估值前提下,仍有专业的券商机构表示看好,主要原因有下:

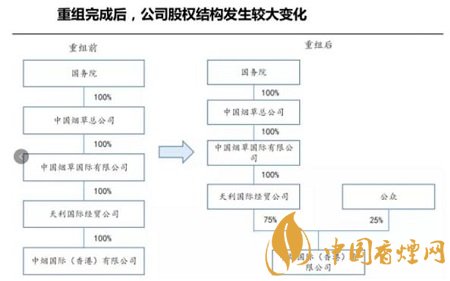

一是中烟随时可能注入强大资产

在2018年中烟香港重组前,公司并无经营任何实质性业务,而是中国烟草总公司透过23家子公司从事烟草出口工作。2018年3月,中国烟草总公司为建立国际资本市场运作平台及拓展海外市场,出台印发了60号文,指定中烟国际为中国烟草行业的国际业务拓展平台及相关业务独家营运实体,其余子公司不得继续从事相关业务,中烟国际开始享受政策、渠道、市场等天然优势。

有鉴于中烟香港公司的由来,中国烟草总公司对于其加大支持,公司进一步扩大业务范围就值得期待了。短期上看,中烟香港提升业绩方式是拓展境外销售渠道和市场,以及加强传统卷烟的出口服务。而长期中烟香港可能适时收购烟叶类的产品供应商、卷烟品牌甚至海内外新型烟草制品品牌和销售渠道,成为全球性的烟草原料供应商。

二是中烟的垄断性造就其特色的经营模式

首先中烟香港背靠中烟集团,在所从事业务领域内没有任何竞争对手。根据国家烟草专卖制度,中烟集团是中国唯一可以从事烟草专卖品生产、销售、进出口业务的实体。根据60号文,中烟香港在中国所有烟草公司中独家掌握供需双方的资源,拥有极深的护城河。

比如中烟香港是巴西、美国、阿根廷、加拿大、赞比亚、多米尼加共和国、坦桑尼亚、马拉维等国家进口烟叶类产品至中国的唯一供应商,这些海外供应商并无其他进入中国市场的渠道,必须与公司保持合作关系。

其次中烟香港的资产模式很轻,通常而言,区分一家企业属于重资产还是轻资产,主要看它变现难度的高低,变现难度小的企业经营风险往往更小。目前中烟香港厂房设备等非流动资产占比仅0.015%,而现金资产占比超过70%,因此,公司资产模式极轻,资产结构决定了其经营风险维持在较低水平。

中烟香港没有短期借款和长期借款,负债主要来自占用上游的应付账款及票据,反映出在产业链中具备强势的议价能力。通常而言,一家企业的资金成本取决于权益资金成本和债务资金成本,其在银行及其他金融机构以有偿的方式取得的借款是有息负债,而在日常经营中占用经销商和供应商的货款是无息负债。中烟香港2019年上半年负债总额从2018年末的23.11亿港币降至9.47亿港元,其中9.01亿港币均是来自对上游的应付账款及票据,公司不需要从银行及其他金融机构借款。

而对于客户,中烟应收账款近9成账龄均在90天之内,坏账风险几乎为零,不存在商誉及长期待摊费用等虚化资产。应收账款的可收回程度和计提的坏账比例,决定了一家企业应收账款的质量,进而影响到这家企业总资产的市场变现能力。2019年上半年财报显示,公司所有应收账款账龄88%在90天之内,其中2019年上半年未逾期应收账款占比达到71.13%,所以,公司应收账款的风险极低。与此同时,在非流动资产部分,商誉及长期待摊费用等虚化资产的账面价值为零,公司不存在相应资产质量风险。

此外中烟香港已纳入恒生综合小型股指数,基本符合港股通入选要求,投资者值得密切关注。

尽管中烟香港是中国烟草公司旗下唯一上市资本平台,拥有独家牌照经营模式优势,长期受益于中国烟草“走出去”方向的利好影响。但从阶段性来看,其股价的涨幅以及实际业务表现的盈利能力来看,暂时估值有些过高。国泰君安最新在7月中旬上调对中烟的目标价为21港元,仍低于现价。环顾全球的烟草前四巨头,如菲莫集团从烟草拓展到了食品、啤酒等行业,并积极并购发展新式烟草业务建立壁垒。未来随着中烟香港的战略逐渐清晰,方可名正言顺地走上蓝筹之路。

以上便是香烟网小编为大家介绍的关于2019年中烟香港净利下滑30% 香港烟草出现下滑的相关内容,大家看完之后是不是对于香港烟草的相关信息更加了解呢,想要了解更多内容欢迎点击:香港出境可以带烟酒吗 过海关携带烟酒有哪些规定